财务不自由之路 ———— 美股期权简介(一)

期权的概念

美股顾名思义就是美国交易所进行交易的股票, 那么期权(Option)是什么?

期权(Option)是一种权力,持有期权的人可以在未来的某个时间,以期权约定的价格,来买入或者卖出相应的股票。 这种权力在美股市场上是可以交易的,交易该权利的价格被称作权利金(premium)。

期权的操作

期权的最小交易单位为手,一手是 100 张,对应 100 股相应正股的交易权力。期权分为看涨(Call)和看跌(Put)的期权。

在美股市场上,整个交易机制是完全公平的。你可以买入看涨期权,也可以卖出看涨期权,对应到看跌期权也一样,也就是说对于期权总共有四种操作:

- 买入看涨期权(Long Call

- 卖出看涨期权(Short Call

- 买入看跌期权(Long Put

- 卖出看跌期权(Short Put

同时期权根据约定的价格和目前的股价对比会有价内和价外两种概念,价内是指当前期权具有内在价值,即行权后获利的情况,相对应的价外就是没有价值的期权,废纸一张,对于价外期权一般持有人不会行权。

接下来来结合价内价外来介绍期权的四种情况:

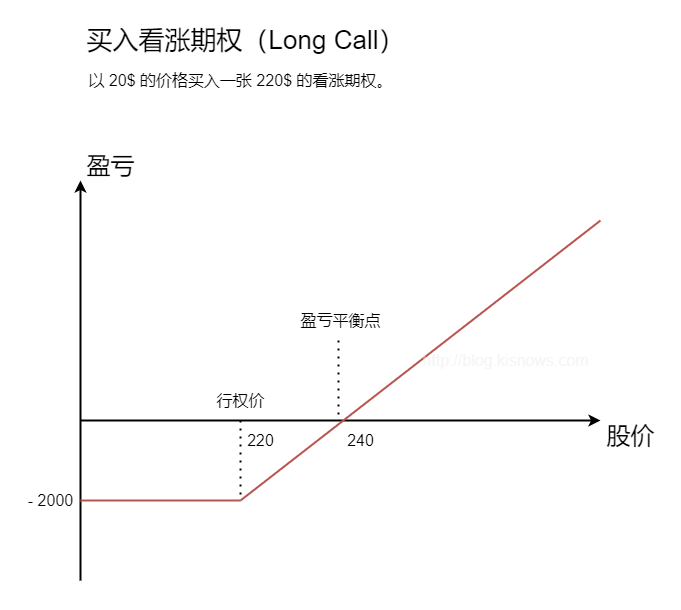

买入看涨期权(Long Call

买入看涨期权,意味着你拥有了在未来某个时间点以期权约定价格买入股票的权力。

现在时间是 2020.11.10 ,微软一股 200$ ,你以 20$ 的价格买入一张 2020.12.10 到期的微软 220$ 的期权,花费为 2000$。到了 12.10 这天,会有两种情况:

-

价内 微软涨到了

300$,高于期权约定的220,属于价内期权,你会选择行权,因为有利可图。 行权就是以期权约定的220$的价格买入 100 股微软的股票,然后转手就可以以现在的市价 300$ 卖掉。你的收益为:

(股票当前价 - 行权价) * 股数 - 期权权利金价格 * 张数 * 100 : (300 - 220)* 100 - 20 * 100 = 6000也就是收入为

6000$。 -

价外

微软跌倒了

180$, 低于期权约定的220$,此时期权已经没有获利空间了,属于价外期权。 如果你要行权的话,意味着你要以期权约定的220$的价格买入 100 股微软的股票。然而现在市价才180$, 买入就是亏,所以此时期权持有人是不会行权的。不行权的话,如果过了期权到期时间,那么你损失的就是20$的期权权利金。

期权交易

当然期权不是说一定要行权才可以获利,期权本身也是可以交易的。

同样拿上面的例子来说,当微软涨到了 300$ , 如果行权的话,是要买入 100 股微软的股票然后卖出才能获利 6000$ ,你需要用 220 * 100 = 22000$ 的资金全部买入微软,但如果没有这么多钱呢?

可以选择直接交易期权,当微软一股 200$ 的时候,2020.12.10 到期的 220$ 的看涨期权卖 20$ ,那么当微软涨到 300$ 的时候,这张期权本身也会涨到至少 300 - 220 = 80$ (期权的价格收到很多因素影响,主要因素为当前的股价和到期时间)。此时你选择不行权,直接卖掉这张期权,那么你的收益为:

(期权当前价 - 期权买入价) * 100 :

(80 - 20) * 100 = 6000

可以看到,你的收益依然为 6000$ ,而你的资金成本为: 20 * 100 = 2000$.

和行权相比,你的收益都是 6000$ , 但是行权需要的资金成本为 22000$ , 而不行权直接卖出期权的资金成本仅为 2000$ ,基本上是 10 倍的杠杆,因此很多人会选择用期权来投机。

收益曲线

收益曲线可以直观的了解期权和当前股价的价值关系:

- 最大亏损为期权价格

- 最大收益随着股价上涨而上涨,无上限

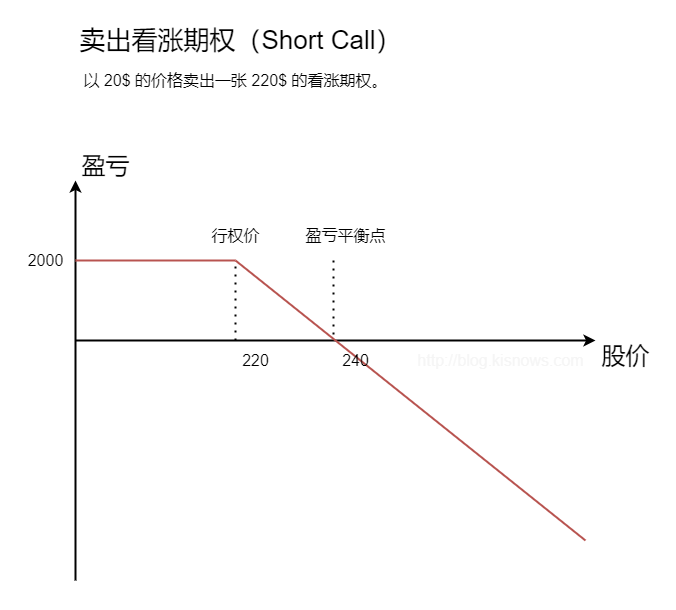

卖出看涨期权(Short Call

就是说我卖出了一张看涨期权,期权买入人会在过期时间内的某一时间点以行权价从我这里买入股票。一般情况下,当你认为这只股票涨不到 某个价格的时候,就会选择卖出一张这个价位的看涨期权。

收益曲线

- 最大亏损无限大

- 最大收益为期权的权利金

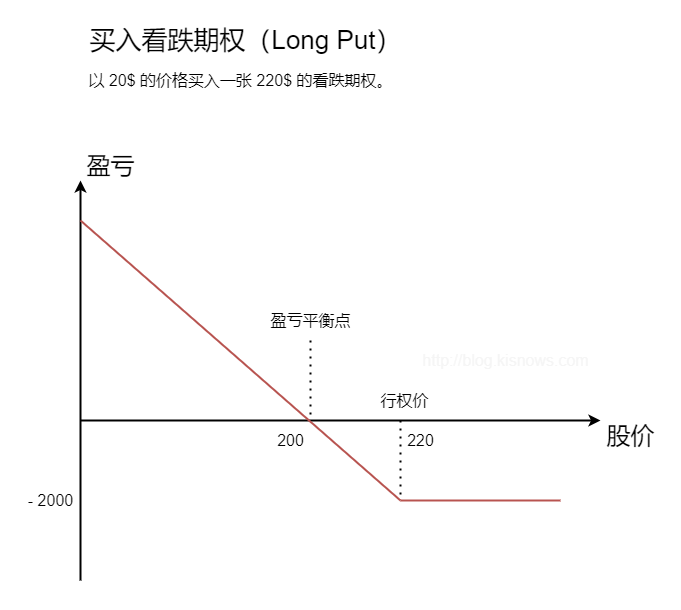

买入看跌期权(Long Put

买入看跌期权,就是说在过期时间内,你可以以行权价卖出约定数量的股票。

收益曲线

- 最大亏损为期权的权利金

- 最大收益随着股价的下跌而上升,当股价跌为零时收益最大

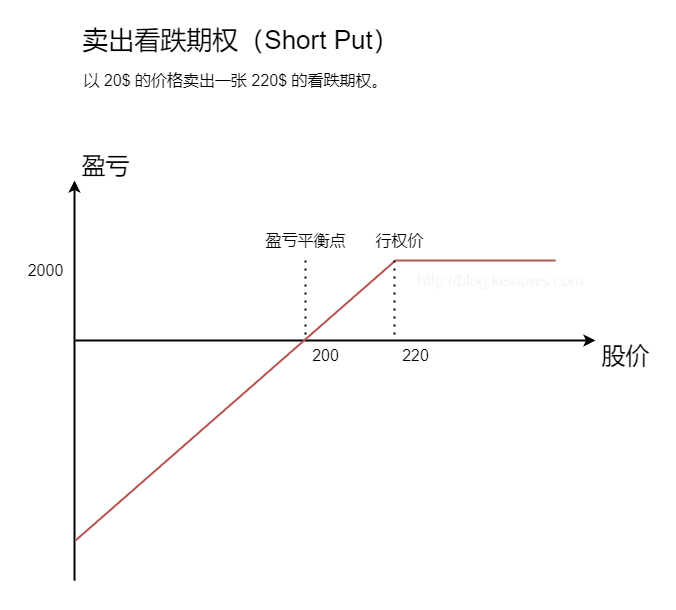

卖出看跌期权(Short Put

需要以行权价买入约定数量的股票。

其中卖出看涨期权和卖出看跌期权都属于做空行为,意味着在期权过期时间之前,如果你没有平仓,那么你需要承担行使期权的义务:卖出看涨和看跌分别需要 以行权价卖出相应的股票和买入相应的股票,都是需要有保证金在账户上,属于高风险操作,因为亏损有可能无限大。

收益曲线

- 随着股价的下跌而下跌,当股价跌为零时亏损最大化

- 最大收益为期权的权利金

影响期权的价格因素

影响期权价格的关键因素为:

- 行权价,期权的持有人和卖出人根据这个价格进行股票的交割

- 过期时间,即期权的持有方如果在过期时间后没有行使权力,那么这张期权就过期了,在过期时间内期权持有放可以随时选择行权

过期时间,行权价以及当前正股的价格,三者决定了期权的价格。

比如,微软现价 200$ 一股,那么一张看涨的行权价为 180$ 的期权价格,都是高于 200-180=20$ 块钱的。

同时根据过期时间的长短,价格也会有不同,一般情况下过期时间越长,价格越高。

期权的作用

期权的用法很多,如果你不是投机的话,一般都会和正股进行配合。

一个例子

比如我持有微软 100 股,成本是 200$ ,我半年的目标收益率为 10% 。即半年内微软从 200$ 涨到 220$ 就达到了我的目标,我该卖出了,那么:

- 直接卖出正股,获得

220*100,收益为(220*100 - 200*100) = 2000$ - 卖出一张微软半年后到期行权价为

220$的看涨期权,权利金为25$,那么同样股价上涨到220$。期权持有者行权,我的收益为直接卖出正股的收益加上权力金25$

如果半年内股价没有涨到 220$ ,那么我不会卖出正股。相较于没有卖出期权的情况,可以多获得 25$ 的期权权利金。

这只是一个使用期权的简单例子,还有其他很多用来应对一些复杂场景的组合策略可以探索。

总结

期权属于股票的衍生品,可以双向双边操作,即前文提到期权的四种操作。一般是用来和正股配合做对冲来降低风险的。

但由于期权本身的杠杆属性,能够放大收益和亏损,所以经常会用人通过期权交易来投机。

而我就是投机中的一员:

最后如果你对美股感兴趣,可以用我的邀请注册长桥证券来进行美股交易。长桥证券是一家专业的美股券商,提供美股交易服务,注册链接:长桥证券